热议 | 范冰冰的 “机灵”行为如果发生在美国,美国这些人可不是吃素的!

最近,国内的娱乐圈发生了“大地震”,著名央视前主持人与话题女王范冰冰开撕,从而打开了国内娱乐圈偷税逃税的“潘多拉盒子”,揭露了众多业内“潜规则”。反观在美国,有个政府部门里的人个个都是升级版的“崔永元”!不管是明星还是政府要员,或者是平民百姓,偷税漏税都会被查。这就是大名鼎鼎的美国国税局!

范冰冰一年收入超近七成A股公司利润

有人说,一个明星对应一个巨大的IP,赚钱效应非常可观。即便是与赚钱能力也不错的上市公司比,范冰冰们赚钱效应也令人惊叹。数据统计显示,去年有2400多家上市公司净利润不足3亿元,占比接近70%。考虑到过去几年范冰冰收入的高速增长态势,其去年全年收入超过3亿元基本是板上钉钉的事情。这意味着,70%的A股上市公司一年净利不足范冰冰一年的收入。

4天6000万天价片酬

娱乐圈有份见不得光的合同

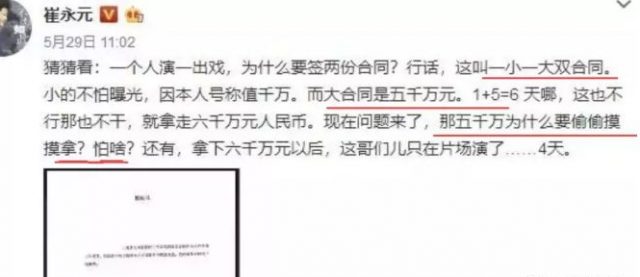

近日,崔永元怼了整个中国娱乐圈!

4天6000万天价片酬

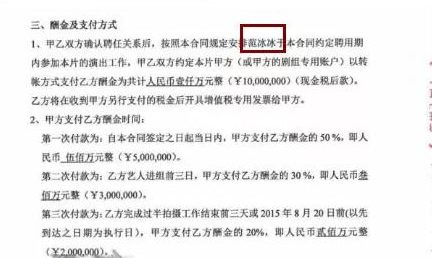

大小合同

阴阳合同

偷税漏税……

连续发布微博爆料明星演艺合同的照片,

虽然没有指明是谁的合同,

但其中一张图片赫然写了范冰冰的名字。

霸气多金的范爷偷税漏税,

一时间在华人圈炸开了锅!

崔永元怒指范冰冰用“阴阳合同(大小合同)”偷税漏税,揭露范冰冰的抽屉里全是天价合同,和摆在明面上交税的合同根本就不是一个价。

说白了,就是小额“阳合同”用来备案登记报税,“阴合同”是实际交易价格,大家心照不宣,完美逃税。

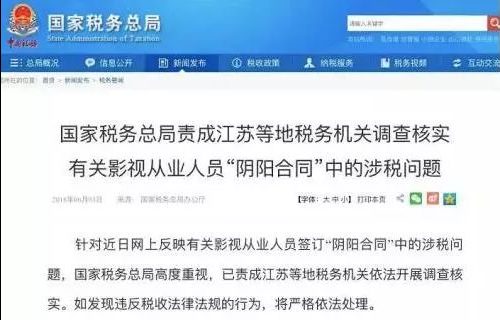

目前国家税务总局已经介入彻查娱乐圈“阴阳合同”事件,我们就请法律来坐实传闻的真假吧。

在美国生活中,你不以为然的“小动作”

可能就已经被美国这个部门盯上!

在美国,以身试法的不仅有美国明星,甚至还有我们华人的公众人物。

50次小额存款英达美国逃税被盯上

借着热搜,近日中国明星在美国偷税漏税的案底,也被再次翻出!

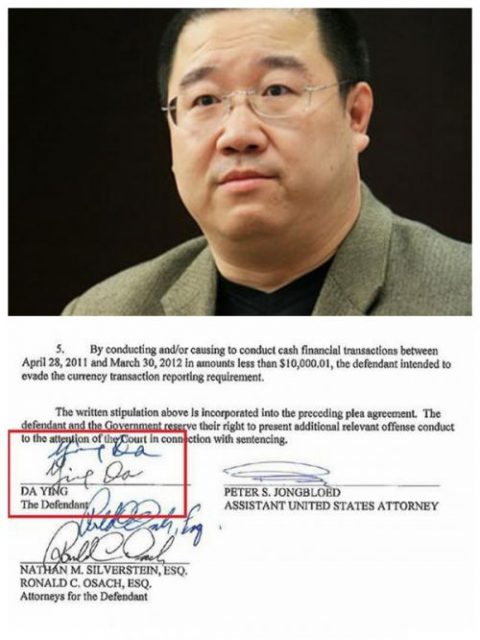

2017年,一名英文名为DA YING的中国男子在美国因涉嫌洗钱被捕。

有国内媒体通过律师翻阅检控书认罪书,确认这名男子是国内著名导演英达!

资料显示,2011年4月到2012年3月之间,英达和现任妻子在四家银行开了六个银行账户。

开始了他们自认为“天衣无缝”的计划:

他在这11个月内,分50次存入6个账户,共46万美元

这些现金有的是同一天从不同的银行存入,

有的是分几天在同一家银行存入。

每次金额都低于1万美元,

他本以为这样就可以顺利的绕过政府监控,

然而最终还是逃不过法眼,被联邦法官控告洗钱!

2月16日,他在康州联邦法庭达成和解,

英达同意补交11.3万美元的未付联邦税,

三年间的罚金和利息,

累计补交的税款合计29万美元(约200万人民币)。

除了巨额罚款,等待他的可能是长达10年的美国牢狱生活!

现实生活中,美国国税局查起税来,那可是比谍战片好看多了。

这些年来,他们扮过春客,军火商……简直无所不在,

潜伏美国知名中餐

胡晓军,曾被誉为美国华裔骄傲,被称为“中国城皇帝”,

旗下有11家“老”字号中餐馆,

2016年他的落网成了轰动美国华人圈的特大新闻。

据报道,FBI探员最早是扮成食客的身份前往包括“老四川”等餐馆就餐,

通过长期消费,观察到他旗下餐馆通过现金的交易方式,

并对胡晓军的电子邮箱进行监控。

最后发现他瞒报现金收入,高达980万美元,

涉嫌重罪欺诈和洗钱,被美国联邦政府起诉!

执法机构IRS(美国国税局)

不是所有人生下来就有很强的纳税意识,但在美国有句话烂熟于心:

在美国,人生两大不可避免的事就是 – 纳税和死亡。

1、24小时全天候监管

美国国税局24小时都有人直接处理纳税人的电子报税、电话报税,这样可以提高税收征管工作效率,强化监督管理机制。

2011年《Patriot Act》法案规定:

银行或金融机构在24小时内收到同一个人累计1万刀以上的现金存款,那么就要填写申报表(8300表格:商业交易报告Report of Cash Payments)。

如果在30天内,银行怀疑存款人故意每次存款不超过1万美元,就有可能涉及洗钱、逃税都犯罪活动,银行也必须想美国国税局IRS申报可疑的活动报告!

2、美国税警权力比法官都大

你可能不知道,美国有专门的税务警察,他们的权利比普通警察、和法官都要大!

3、无限期追究翻老底

可以说美国国税局在查税这件事上有无限的耐心。

一般来说,报税后三年内都会被查税,如果2018年报的税,那么2017、2016年的报税情况都可能被查。

很有可能十几年前的报税案底都会被翻出来重审!

4、税收记录会跟一辈子

美国人依赖信用体系,租房、买房、买车、办银行卡都离不开信用,如果信用有污点,将寸步难行。

5、全球打击海外逃税者

有些逃税者想尽办法在海外隐藏财产,美国政府会布下天罗地网打击海外逃税者。

哪些华人最容易被IRS查税?

这些人“中彩”的几率是普通人的一倍还要大!

收现金的商家

很多华人开的店、或者华人小工在收账时会有一个“特殊要求”—Cash Only!

这些拿现金的人被查的的机率远大于在公司领薪水的员工。

可能有人会问,我们店关着门收我的现金,美国国税局咋会知道?

他们可以通过对比同类型商铺的报税金额,还可以伪装成顾客去店里实地考察一下生意怎么样。

海外账户现金流入

这几年,很多华人热衷于蚂蚁搬家,把国内的钱挪到美国来买房、投资。

为了掩人耳目,把大额分给不同的亲友,分别汇款。

如果美国政府发现个人账户有许多钱汇入,这样的做法其实很容易被国税局盯上!

自雇者(self-employment)

在美国华人中,不少有自雇者,自己有自己的生意,给自己打工。

但不少自雇者为了避税,自雇者会把个人开销申报成生意亏损,隐瞒收入。

家居办公室(Home office)

家居办公室的报税问题临界于商业和个人中间,界定起来会很模糊,因此很容易引起审计的关注。

很多华人为了减少开支,会把公司开在居民楼里,最好在报税时用图片来证明,例如:1000尺的家居,400尺专属生意用。

过度申报出租房损失

很多华人在美国疯狂购置房产,然后将房产转租出去,每年仅房租都是一笔不菲的收入!

IRS官网解释房租收入可用抵押贷款利息、地税、清洁费、修理费、水电费、保险费、律师会计师费、房屋和装修折旧费等扣除。

然而有些华人为了利益最大化,过度的夸大租房损失,制造出账面上毫无盈利的假象,这样的做法很容易被国税局查。

总之,在报税这件事情上,千万不要抱有侥幸心理,

美国国税局有一帮玩得起卧底,又能翻案底的升级版崔永元!