報稅季|美國人逃不掉的報稅季又開始了 這幾件事要特別留意

又到了一年一度的報稅季。身在美國,報稅是逃不開、繞不過的話題。

開始日1月29日,截止日4月17日

2018年美國的報稅季29日正式開始。國稅局將報稅的截止日期定為4月17日,這是因為往年通常的截止日4月15日在今年剛好是一個周日,而接下來的周一(4月16日)是黑奴解放日(Emancipation Day),而這在華府是一個假日。所以,今年美國的報稅截止日被推遲了。

美國國稅局預計今年將受到1.55億份來自個人的報稅申請,因此今年及早完成報稅是一個正確的選擇。如果希望以最快的方式得到退稅,可以選擇電子登記和直接存款。

但是如果需要收入所得稅抵免或額外的兒童稅收抵免,即使提前提交,退稅也需要再等待一段時間。而選擇直接存款的納稅人將從2月27日開始陸續收到這些退稅。

美國國稅局推遲退稅時間的理由是有更多的時間來檢測虛假申報,以免現金落入盜賊手中。 今年的報稅需要大家注意這些地方。

雖然稅改的大部分改變將影響2018年度課稅,但一個重大變化將影響到2017年的稅務。

根據以前的稅法,接受醫療費用扣除的文件的人只能扣除超過其調整後總收入(AGI)10%的費用。現在,這一門檻已降至2017和2018課稅年度的7.5%。

另外,對於購買了個人退休金賬戶IRA的納稅者,今年也可以省下一部分稅額。

接下來需要注意,在這些時間會收到這些表格。

一月

僱主必須在1月31日之前為僱員提供 W-2表格。

僱傭獨立訂約人的企業必須在該日期之前提供1099-MISC,其中將包括非僱員收入的信息。 如果你是一個獨立的承包商, 你需要統計你全年的收入。

退休人員也應在1月注意他們的郵箱。社會保障局會給受益人發送SSA-1099,將詳細說明他們在前一年收到的信息。

退休計劃和IRA相關的表格1099-R,代理公司在1月底之前也會寄到。

二月至三月

健康儲蓄賬戶(HSA)的三重稅收優惠: 可以免稅或稅前繳款。此外,可以使用現金免稅的合格醫療費用增加免稅。

在2017年辦理了HSA的納稅人,管理賬戶的銀行將在2月中旬會寄送1099-SA表格。

此外,去年有醫療保險的納稅者,無論是通過州或聯邦,還是在工作時購買的,都會在3月初收到一張 1095 A、B 或 C 的表格。

應納稅投資帳戶的所有者也需要在2月中旬的時候,從他們的代理公司中尋找大量的1099表格。這些表格報告超過10美元股息和利息,以及資本收益和股票。

對於有房的納稅者,注意表格 1098,需要扣除按揭利息。

報稅時也可以扣除學費、教育費用和超過600美元的學生貸款利息,它分分別是表格 1098-T和E。

其他相關表格

合夥企業的投資者,以及信託或房地產的受贈人,在等待他們表格 K-1 時可能不得不在整個春季都時間緊張地報告收入、損失和股息。這些人計算他們的收入和稅收,可能不得不要求與國稅局延長時限。

在該公司完成其申報之前,需要 K-1 的股東們是無法得到這份文件的提交他們的稅款的。 你可能需要做些跑腿的事情來獲得其他的表格。例如,如果您想申請兒童和依賴護理信貸,您需要向您的兒童護理提供商索取額外的文件。

現在,支付贍養費的前任們可以在2017的稅收中扣除,而接受者必須承認這是應納稅的收入。雙方提交他們的稅收都需要審查付款,並確保他們符合離婚令。

請注意,由於稅務改革,在2018年底後執行的離婚或分居協議中的贍養費不會被扣除。

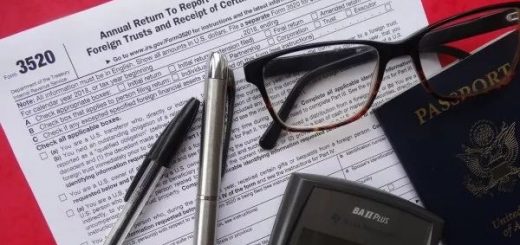

華人報稅特別要注意

不少在美華人喜歡使用現金,很多華人也都有現金收入。現金收入在報稅的時候需要特別注意。會計師提醒人們記得要開設商業賬戶,並記錄好每筆開銷,如蓄意隱瞞可能最高被美國國稅局罰走一半收入。

報稅季節期間,華人社區的會計師常常會遇上現金收入的客戶。會計師李豪指出,大部分現金收入的人都是自由職業者,很多從事顧問行業,還有一些餐廳也用現金,如果被國稅局查到,通常會問以下幾個問題,所以最好要做好準備:

第一,你擁有這個公司有多久了?

第二,是否能提供任何文件證明你擁有這個公司,例如名片、公司信紙和公司執照。李豪指出,很多客戶都是因為沒有申請公司執照而被罰,現金客戶因此要繳納銷售稅,有員工的要有員工報表,有沒有收據,有沒有任何報紙的廣告等。

第三,誰來保存公司的商業記錄?

第四,你是否有開設一個獨立的商業賬戶。李豪會計師說,很多現金收入的個人都沒有把個人賬戶和商業賬戶分開,造成個人和公司收入分不清。

第五,如何記錄收入和支出,有沒有會計記錄、發票、記賬單。

第六,納稅人有沒有1099類別的報稅資料。例如園丁等很多現金收入的納稅人通常都沒有1099類報稅資料,這種情況國稅局就要看你的支出是否和商業活動有直接關係,是否合理。有的人報現金收入很少,費用超過收入,這樣的情況會比較可疑。

第七,是否有其它和商業相關的信息。

李豪指出,總之,國稅局不在乎你的收入是否合法,只在乎你有沒有交稅。如果沒有交稅,就會遭到罰款。罰金分無意和蓄意兩種,蓄意的罰金是收入的50%,而無意沒有交稅例如申報過晚,罰金最高不超過25%。

現金收入的人如果申報太少就會有問題。李豪說,在美國一個人平均每年至少1萬元美元維持衣食住行,一家三口3萬美元才能平衡在美國衣食住行的消費。國稅局會看你收入能否維持生活,一些新移民在美國沒有收入,但是在海外有收入和賬戶,這也可以解釋。

新移民現金存入銀行要申報

李豪說,其實很多銀行不喜歡人們存現金的習慣,所以乾脆寫張支票給你,讓你去別的銀行存,所以很容易被盯上。這也是很多新移民碰到的問題,新移民中投資移民EB5客戶很多,例如有的人看學區房的人想要買房,於是在美國開外國人賬戶,開了之後度假回中國,然後每次打5萬美元到美國賬戶,或者將錢打到香港賬戶,再從香港賬戶打到美國賬戶。

他指出,如果客戶打到賬戶的現金金額比較大,客戶經理就需要申報這是什麼錢,從而聯繫開戶人,而很多新移民開戶人留的是中國手機,地址也留的是朋友地址,寫信也聯絡不到開戶人,但銀行的客戶經理在15天內必須要申報這是什麼錢。這是銀行反洗錢的動作,但客戶沒有資料,只好凍結賬戶,客戶下一次來美國需要解凍賬戶,因此很麻煩。

他推薦說,這樣的新移民應該與國內銀行的客戶經理進行聯繫,打錢進來銀行的時候通過微信向這邊的客戶經理通告,進行申報,例如說這5萬美元是給小孩支付學費,這樣客戶經理知道現金的來歷,從而進行申報就不會有問題了。

近期評論